Причина наших бід у тому, що політики й економісти, які стоять біля керма політичної та монетарної влади, не дуже розуміють всю серйозність становища.

Але насправді все не так вже й складно для розуміння. Основна теза дуже проста: вічний зростання неможливий. Рано чи пізно він повинен припинитися, інакше суб'єкт цього зростання почне руйнувати власну середу, що неминуче призведе до загибелі останнього. ФРС всіма силами намагається змусити борг рости, щоб повернутися до стану, який прийнято називати «нормальним». Але проблема в тому, що те, що ми мали в минулому, не було нормальним.

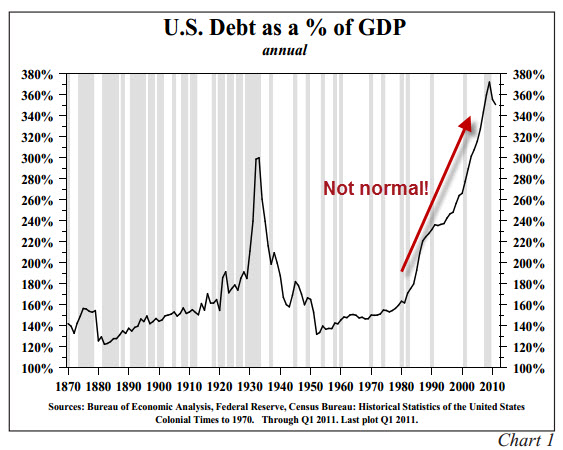

Наведений нижче графік, напевно, знайомий всім. Він показує обсяг заборгованості в США у відсотках відносно ВВП.Десь у 80-х роках минулого століття ситуація з боргом почала змінюватися, він почав повзти вгору швидше ВВП. Ось тут-то і криється основна причина того, чому намагання дотримуватися і далі даної моделі, врешті-решт, закінчаться провалом.

Борг США як відсоток від ВВП

Неможливо постійно нарощувати борг швидше, ніж доходи. Однак починаючи з 1980 року саме це і відбувалося, а всі політики цього і керівники ФРС за 33 роки (з 1980 по 2013) вирішили, що саме так і влаштований світ.

Загалом, вони намагаються повернути нас на колишній шлях всіма доступними способами. Звідки таке прагнення?Звідти, що за минулі 33 роки кожен великий центр впливу, неважливо у Вашингтоні або на Уолл-Стріт, адаптував все своє мислення і свої системи управління під цю схему. Як тільки завершиться експансія боргу, багато фінансові компанії, а також і політики просто припинять свою діяльність.

Те, що експансія завершиться — це математична неминучість. Малоймовірно, що ФРС або Вашингтон добровільно припинять свої спроби оживити цю порочну практику багато і швидко брати в борг. Тому слід очікувати якогось фінансового інциденту, який, нарешті, зламає цю помилкову установку в голові керівництва країни.

Спробуємо провести уявний експеримент, щоб розібратися, в чому ж полягає ця «математична неминучість».

Для початку згадаємо, що показник сукупного обсягу боргу кредитного ринку (англ.TCMD) включає в себе всі можливі форми заборгованості в США: корпоративна, державна, федеральна, а також споживча. Сюди входять і кредити на освіту, і на автомобіль, іпотека, а також муніципальні і державні борги.

Проте показник не враховує будь-які незабезпечені зобов'язання (дефіцити). Тому туди не входить дефіцит системи соціального страхування та пенсійного забезпечення на державному або корпоративному рівні. Тому TCMD — це просто борг в чистому вигляді.

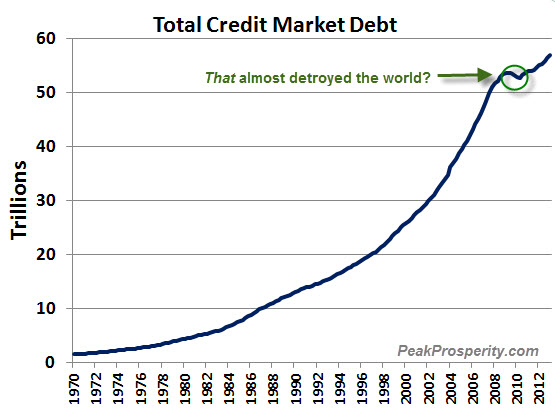

Як видно на наступному графіку, показник TCMD ріс по експоненті, починаючи з 1970 року. Обведений зеленим хвилястий ділянку лінії — це події 2008-2009 років, які майже знищили світову фінансову систему.

Загальний борг кредитного ринку

Тепер заборгованість знову зростає, причому дуже швидкими темпами. Це з-за того, що ФРС монетизує федеральний борг США в спробі залатати діри в системі. Виходячи з даних графіка, можна очікувати, що ФРС не припинить валютне стимулювання до тих пір, поки домогосподарства і корпорації знову не почнуть активно брати в борг.

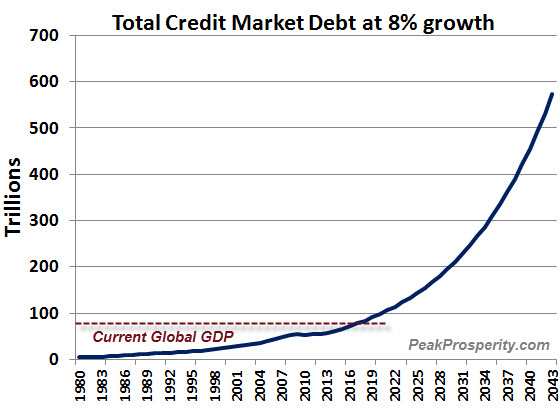

Чому ж заборгованість не може постійно зростати? Ось вам пояснення. Повернемося в той же 80-й рік минулого століття, коли заборгованість почала помітно зростати. В період між 1980 і 2013 роками загальний обсяг заборгованості зростав з неймовірною швидкістю — 8 відсотків на рік. Це неймовірно, тому що все, що росте на 8 відсотків на рік, буде подвоюватися кожні дев'ять років.

Тепер спробуємо прорахувати, що трапитися, якщо поточна політика ФРС виявиться успішною, і протягом наступних 30 років загальний розмір заборгованості буде рости в тому ж темпі, як і попередні 30 років — такий от нехитрий розрахунок. У що перетворяться поточні 57 трильйонів боргу згідно TCMD через 30 років при збереженні темпів зростання 8 відсотків на рік? Вони перетворяться в 573 трильйона доларів. Це перетворення зображено на графіку нижче.

Загальний борг кредитного ринку при 8-відсоткове зростання

Просто для загальної картини варто зазначити, що сукупний ВВП всієї планети в 2012 році становив близько 85 трильйонів доларів. Навіть якщо припустити, що впродовж наступних 30 років глобальний ВВП буде рости на 4 відсотки в рік, то навіть тоді він не буде встигати за зростанням заборгованості в США, яка до 2043 році буде в два рази перевищувати ВВП всього світу.

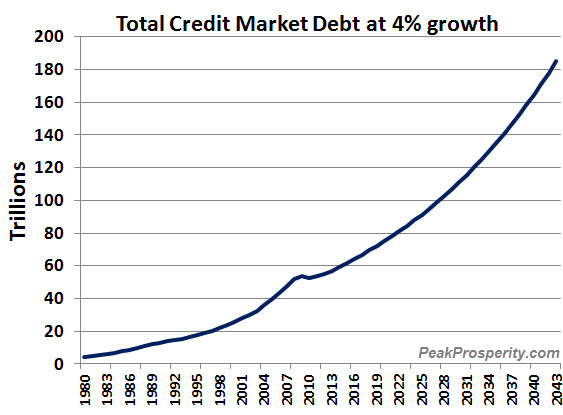

Звичайно, складно собі уявити, що щось може змусити корпорації і споживачів взяти в борг 500 трильйонів доларів протягом наступних 30 років. Тому давайте трохи пом'якшивши наші прогнози і замість 8 відсотків візьмемо 4-відсоткове зростання. Що ж станеться тоді? Тоді через 30 років ми отримаємо 185 трильйонів доларів, тобто більш ніж трикратне збільшення порівняно з сьогоднішнім днем. Це продемонстровано на графіку нижче.

Загальний борг кредитного ринку при 4-відсоткове зростання

І знову виникає питання: навіщо нам можуть знадобитися 128 трильйонів доларів протягом наступних 30 років? Можна з упевненістю стверджувати, що темпи зростання заборгованості в періоді 1980 — 2013 роках не зберігатися і в 2013 — 2043 роках, але лише при одному допущення: долар збереже свою вартість. Якщо ж долар втратить 90 відсотків своєї вартості (наприклад, тому що наш ЦБ друкує занадто багато нових грошей), тоді вищезазначені фантастичні цифри можуть стати реальністю.

Висновок: для того, щоб ФРС вдалося вивести темпи зростання кредитування на рівень попередніх 30 років, долара доведеться втратити більшу частину своєї вартості. Загалом-то, саме в цьому й полягає план ФРС.

|

Гостиная Палермо

|

Отдых на Кипре

|

Аюрведические препараты

|